1、安彩高科:爬出低谷,歷久彌新

1.1、純正國資血脈,積極轉型光伏玻璃業務

安彩高科,公司主要經營光伏玻璃、浮法玻璃和天然氣銷售三大業務,上世紀 90 年代曾為國內 CRT 玻殼龍頭。

1999 年,安彩高科于上交所上市,但在 LCD 替代 CRT 的進程中1,由于未能及時調整公司戰略,公司一度陷入虧損。2007 年,河南投資集團成為其實際控制人,對公司經營積極賦能,助力公司轉型。截至 2022 年 6 月 30 日,河南投資集團持股比例達 47.26%。

近年來公司積極布局光伏玻璃等多種新興玻璃產品。

2008 年,公司投資建設首條日熔量為 250t/d 光伏玻璃窯爐,正式進入光伏玻璃領域。

經 2013 年、2016 年兩次非公開發行,公司合計融資 21 億元,持續助力光伏玻璃擴產,目前已擁有光伏玻璃產能 900t/d,隨許昌、焦作項目相繼點火達產,預計 22 年底前產能將達 2600t/d。

此外,公司積極拓展光熱玻璃、藥用玻璃等高端浮法玻璃業務,現有浮法玻璃產能 600t/d,且該產線產品可用于光熱電站鏡場系統。

1.2、光伏玻璃助力營收增長,高端浮法拓展發展空間

公司營收重回增長軌道,歸母凈利潤逐步扭虧。

2018 年,公司再經歷“退城進園”、遭遇光伏“531”新政3沖擊后,歸母凈利潤由盈轉虧,隨公司積極發展經營,近年來營收、利潤不斷修復。

營業收入上,2021 年實現營收 33.4 億元,同比+46%;2022 年 H1 實現營收 17.5 億元,同比+7.4%。

歸母凈利潤上,2021 年實現歸母凈利潤 2.1 億元,同比+89%;2022 年 H1 受疫情及大宗商品價格上漲影響,短期業績有所承壓,實現歸母凈利潤 0.61 億元,同比-66%。

光伏玻璃與天然氣業務共同發力,高端浮法玻璃業務快速增長。

公司著重經營光伏玻璃、天然氣銷售兩大業務,2021 年分別實現營收 13.2/17.8 億元,同比 +28%/+48%,占營收比重分別達 40%/53%,2022 年 H1 分別實現營收 7.1/8.1億元,占總營收比重分別達 40%/46%;

公司亦著力發展包括光熱玻璃、藥用玻璃在內的高端浮法玻璃業務,21 年該業務實現營收 2.27 億元,占總營收比重達 6.8%;2022 年 H1 實現營收 2.21 億元,占總營收比重達 12.6%。

盈利能力短期承壓。

當前公司光伏玻璃產能小,規模效應弱,在原材料、售價影響下,產品綜合毛利率不斷波動。

2021 年公司光伏玻璃業務毛利率為 25.4%,同比-2.3pct;天然氣銷售業務毛利率為 5.2%,同比-2pct;綜合毛利率 15.4%,同比-0.85pct。2022 年 H1,綜合毛利率略有下滑,較 2021 年-3.7pct 至 11.7%,歸母凈利率-2.8pct 至 3.5%。

我們預計未來隨原材料及能源價格下降、擴建大窯爐產線帶來規模效應,公司盈利能力將不斷修復。

經營治理效率有所提升,期間費用率水平不斷優化。

1)近年公司通過優化管理結構,提高經營效率,期間費用率不斷下降,已由 16 年的 10.7%下降至 22H1 的 4.5%,其中銷售費用率-3.9pct 至 0.7%,管理費用率(不含研發費用)-2pct 至 2.9%、財務費用率+0.4pct 至 0.9%。

2)出于經營發展需要,拓展布局光熱玻璃、藥用玻璃等業務,2019 年來公司開始進行研發費用支出,研發費用率不斷提高,2022 年 H1 達 1.8%,相較于 2019 年+1.8pct。

2、持續進軍光伏玻璃領域

2.1、光伏玻璃行業具備高景氣度

需求端:多因素驅動下,中長期光伏玻璃需求旺盛

光伏裝機高增拉動光伏玻璃需求。截至 2021 年,全球新增光伏裝機容量 133GW,同比+5.7%,中國新增裝機容量 53GW,同比+8.5%。

據 CPIA 預測,2022-2025年,全球光伏年均新增裝機將達 232-286 GW,中國年均新增光伏裝機將達 83-99GW,行業強勁增長將不斷拉動光伏玻璃需求。

雙面雙玻組件滲透率提升亦可拉動光伏玻璃需求增長。

相比傳統單面組件,雙面組件光電轉化效率高,生命周期長,可有效降低光伏電站的 LCOE4,在平價上網的大趨勢下,其滲透率持續提升已成行業共識。

據 CPIA 數據顯示,21 年我國雙面組件滲透率達 37.4%,同比+7.7pct;未來滲透率有望進一步提升,CPIA 預測 22/23/24/25 年雙玻組件滲透率將分別提升至 43%/ 52%/55%/58%。

主流雙 面雙玻組件將單面組件的背板替換為光伏玻璃,顯著提升了光伏玻璃在光伏組件中的用量。與 3.2mm 玻璃單玻組件相比,應用 3.2mm/2.5mm/2.0mm 厚度玻璃的雙玻組件對應的光伏玻璃需求分別提升約 100%/56%/25%。

組件減重帶動光伏玻璃朝薄型化方向發展。

目前,單玻光伏組件多采用 3.2mm 厚度的光伏玻璃作為封裝面板,而雙玻組件出于減重需要,采用 2.5mm、2.0mm 厚度的光伏玻璃作為封裝面板。

據 CPIA 統計,21 年厚度≤2.5mm 的光伏玻璃 市占率約 32%,同比+4.3pct,而 3.2mm 厚度光伏玻璃市占率略有下降。隨著組件輕量化的發展,CPIA 預計,到 2030 年,厚度≤2.5mm 光伏玻璃市場份額 或達 60%。

組件大型化帶動光伏玻璃朝寬型化方向發展。

通過增大電池片中的硅片面積,提升電池片發電功率,可顯著降低組件外的系統成本。據 CPIA 統計,2020-2021 年 182mm、210mm 尺寸硅片市占率由 4.5%快速提升至 45%,未來占比仍將快速擴大。而光伏玻璃作為組件的封裝材料,也將匹配組件大型化需要,寬玻市占率或將快速提升。

2022-2025年,光伏玻璃需求有望持續增長。

通過對全球光伏新增裝機量、雙玻組件滲透率的分析,我們測算 2022 年全球所需光伏玻璃 1420 萬噸(折合日熔量 4.44 萬噸);至 2025 年,需求將達到 2156 萬噸(折合日熔量 6.73 萬噸)。

關鍵假設如下:

1、根據 CPIA 預測,我們假設 22 年全球光伏新增裝機 200GW,中國新增裝機 70GW。至 2025 年,兩者分別增長至 300GW 和 100GW。

2、假設:2022 年雙玻組件滲透率達到 45%,至 2025 年或將升至 60%。

3、假設:1GW 單玻組件對應 578 萬平米光伏玻璃,而 1GW 雙玻組件對應 1139 萬平米光伏玻璃。

4、假設玻璃原片成品率:3.2mm 為 82%;2.5mm 為 80%;2.0mm 為 78%。 深加工成品率統一為 95%。

5、假設理論所需有效產能供給與理論實際需求比值為 1.14。

供給端:行業擴產路徑明晰,成本壓力有望緩解

光伏玻璃擴產政策實現有條件松綁。2020 年 12 月,工信部頒布《水泥玻璃行業產能置換實施辦法(修訂稿)》,明確“光伏壓延玻璃和汽車玻璃項目可不制定產能置換方案,但新建項目應委托全國性的行業組織或中介機構召開聽證會,論證項目建設必要性、技術、能耗、環保等,并承諾建成后不生產建筑玻璃”,結束了自 18 年開始的平板玻璃產能置換政策,光伏玻璃擴產政策實現有條件松綁。

短期新增產能規模較大。

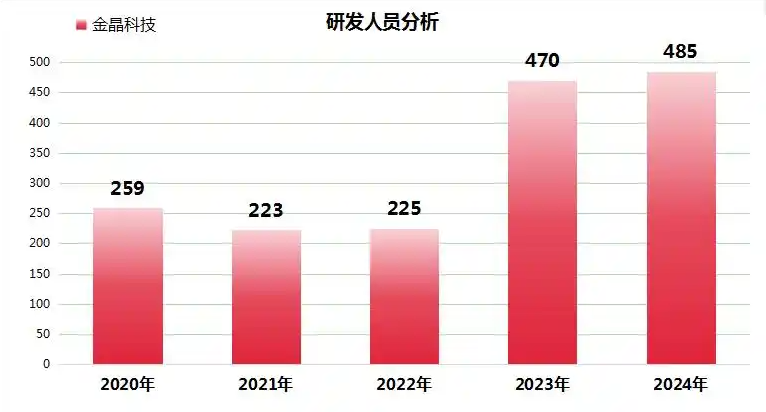

2021 年以來,信義光能、福萊特、洛陽玻璃、南玻 A 等大幅擴產;旗濱集團、金晶科技等浮法玻璃企業也紛紛切入光伏玻璃賽道,并均已發布相關建設規劃。

根據卓創資訊數據統計,2020 年底光伏玻璃在產產能 僅為 3.0 萬 d/t,2021 年底則增至到 4.1 萬 t/d。

2022 年 1-5 月即點火 13 條線, 在產產能升至 5.6 萬噸,較年初增加 1.5 萬噸。若主流光伏玻璃生產商均按計劃 完成擴產,22 年底全國光伏玻璃在產產能將達 74000t/d。

產能加速擴張,更有“跑馬圈地”考量:行業“天量”產能的規劃建設,背后核心固然在于對中長期需求持續增長的預期;但在光伏玻璃價格處底部區間之際,主要企業仍在積極推動產能建設,主要出于“跑馬圈地”的考慮:

1、當前光伏玻璃雖取消新增產能限制和產能置換要求,但未來若持續出現供給嚴重過剩情 況,不排除政策再度限制新產能;

2、超白石英砂是稀缺資源,在地方投資建廠則可先行通過政府協調來鎖定此類稀缺性資源。

安彩高科目前擁有光伏玻璃在產產能 900t/d,新增許昌、焦作產線已于 2022 年 4 月點火,預計下半年達產,達產后公司總產能將提升至 2600t/d,約占國內總產能的 4%。

原材料、燃料價格較上半年高點回調,成本端壓力小幅緩解。

總體來看,20 年至今國內純堿、LNG、石油焦等價格均呈波動上升趨勢,但當前價格較周期高點已有所回落。

截至 22 年 9 月 23 日,國內重質純堿市場價 2625 元/噸,較上半年高點 2850 元/噸回落 8%;LNG 現貨價格 6488 元/噸,較 3 月高點 8446 元/噸下調 23%;石油焦現貨價格 4101.5 元/噸,較 5 月高點 5255 元/噸下調 22%。

原材料、燃料價格回調或將大幅緩解光伏玻璃生產從年初持續至今的成本壓力。

主流光伏玻璃均價低位波動,年內價格有所修復。

雖需求側表現搶眼,但由于年內供給增量較大,故光伏玻璃價格自 21 年 3 月價格大幅下滑后,長期處于低位波動。

今年 7-8 月,國內 3.2mm、2.0mm 鍍膜光伏玻璃均價維持在 27.5 元/平方米、21.15 元/平方米,較 5-6 月價格環比下降 1 元/平方米、0.85 元/平方米;但較年初的 25 元/平方米、19.2 元/平方米,分別回升 2.5 元/平方米、1.95 元/平方米,價格有所修復。

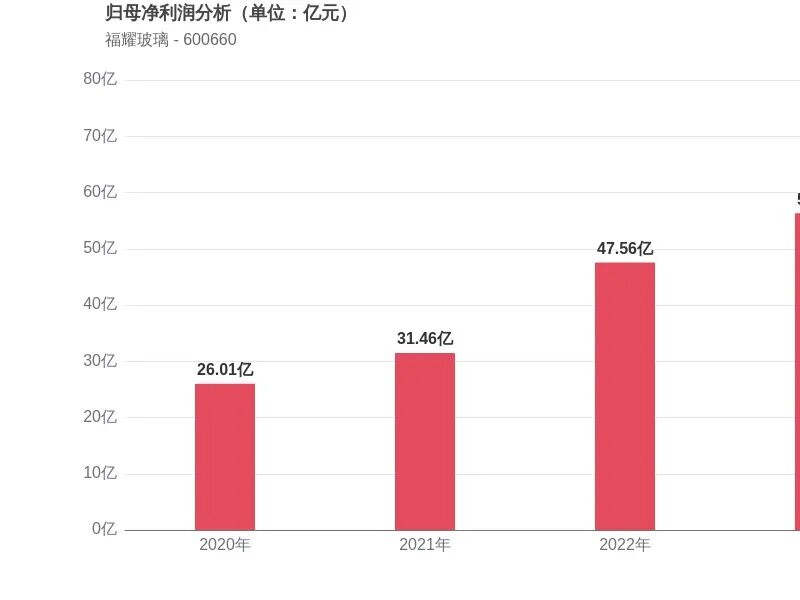

光伏玻璃行業“兩超多強”局面形成,安彩高科毛利率領銜第二梯隊

光伏玻璃行業集中度較高,行業呈“兩超多強”局面。玻璃生產屬于重資產、高能耗產業,產能受政策、資金約束明顯,僅少數龍頭企業具備擴產能力。

以光伏 玻璃銷量為口徑統計,截至 21 年底,CR10 市占率達 82%,行業集中度較高;而頭部企業中,又以福萊特、信義光能為業界絕對龍頭,21 年市占率分別 27%、26%;中建材、金信集團、彩虹新能源等企業市占率約 1%-6%。光伏玻璃具備周期成長屬性,成本是關鍵。

光伏玻璃產品同質化程度較高,成本控制能力是業內公司比拼的核心因素。

光伏玻璃成本下降的動力主要來自:

1)原材料、燃料價格下降:光伏玻璃上游原材料為純堿、石英砂,主要燃料是石油類燃料、天然氣等,二者成本合計占總成本達 80%以上。以福萊特公司光伏玻璃為例,其直接材料成本占總成本 40.65%,燃料動力成本占總成本 41.43%,合 計共占 82%。

2)大型窯爐的規模效應:大型窯爐可以實現單噸材料和燃料消耗下降、生產效率的提升以及折舊和固定成本分攤減少,通常日熔量 1000t/d 生產線的單位成本較 650t/d 低 10%-20%左右。

目前信義光能、福萊特均以大窯爐為主,且從各公司最新擴產計劃中可看出,未來新建產線以 1000t/d 以上的大窯爐居多。

安彩高科光伏玻璃毛利率處第二梯隊前列。得益于規模優勢和對原材料、燃料成本的出色控制,21 年信義光能、福萊特光伏玻璃毛利率分別高達 41%、36%。2021 年,安彩高科光伏玻璃毛利率 25%,超越洛陽玻璃的 20%,領跑“多強”企業的同時,繼續縮小與“兩超”的差距。

2.2、公司光伏玻璃業務具備成本優勢

擴產賦能光伏玻璃業務,規模效應漸顯

公司現有日熔量 900t/d 光伏玻璃產能,自 20 年達產后已平穩運行 2 年。在生產期間,公司不斷提高生產工藝,使該線實際生產率高于設計生產率,20/21 年產能利用率分別達 103%/121%。

公司現有日熔量 900t/d 光伏玻璃產能,自 20 年達產后已平穩運行 2 年。在生產期間,公司不斷提高生產工藝,使該線實際生產率高于設計生產率,20/21 年產能利用率分別達 103%/121%。

通過對外投資和定增,公司分別在 20 年和 21 年投資許昌安彩年產 4800 萬平方米/焦作安彩年產 18 萬噸光伏玻璃產線,目前已于 22 年 4 月點火,預計下半年達產,達產后公司年產能將達近億平方米。

新增爐窯匹配光伏玻璃薄型、寬型趨勢

公司光伏玻璃產品結構中,薄型產品占比不斷提升,截至 22Q1,公司 2.0mm 產品占比已達 39%,較 21 年繼續提升 14pct。許昌、焦作兩個項目采用先進的生產工藝和技術裝備,具備生產 2mm 超薄、182mm/210mm 大尺寸光伏玻璃的能力,符合光伏組件大尺寸化發展趨勢。預計項目達產后,將進一步優化公司產品結構,提升市場競爭力。

向上布局收購原礦,低成本保供石英砂

2022 年 6 月 22 日,公司簽訂合作協議,擬收購長治市正慶合礦業有限公司控股權及公司采礦區域內相關資產。

該公司位于山西省長治市,與安彩安陽生產基地臨界,主營石英巖礦的開采和銷售,保有儲量 123.41 萬噸,產能 10 萬噸/年。

預計收購后將顯著提升公司石英砂自供能力,與現有玻璃業務形成協同效應,降低生產成本,提升核心競爭力,促進公司長遠發展。

自供天然氣為玻璃生產賦能

公司天然氣業務包括管道天然氣業務及 LNG、CNG 業務,常年為公司貢獻穩定收入,21 年分別實現營收 10.6 億元、7.2 億元,占天然氣業務營收比例 59%、41%。其中:

公司天然氣業務包括管道天然氣業務及 LNG、CNG 業務,常年為公司貢獻穩定收入,21 年分別實現營收 10.6 億元、7.2 億元,占天然氣業務營收比例 59%、41%。其中:

1)管道天然氣業務:主要由子公司安彩能源經營,下游為城市燃氣公司及公司玻璃生產自供。由于不涉及最終消費者,收入主要來自天然氣管道運輸費用,毛利率較同業偏低,2021 年約為 5%。

目前公司運營的豫北支線天然氣管線,全長約 206 公里,設計輸氣能力 10 億 m³/年。

2)LNG、CNG 業務:主要由子公司安彩燃氣經營,將采購的 LNG 液源、CNG 分銷,供應工商業用戶、公交車、出租車等使用。

榆濟線加速貫通,有望保證低價格+多氣源天然氣供應。

目前公司在建的中石化榆濟線對接工程項目,起自中石化榆濟線安陽縣高村閥室,終于龍安區馬投澗與豫北支線安陽樞紐站對接,全長約 43.6km。

建成后可為公司運營的中石油西氣東輸豫北支線引入中石化氣源,拓寬氣源優勢,從而降低公司玻璃業務的燃料成本并保證豫北地區穩定的天然氣供應。

擬剝離 LNG、CNG 業務,專注玻璃業務發展。

為避免同業競爭,并將業務重 轉向技術附加值和毛利率更高的光伏玻璃、光熱玻璃等業務,22 年 6 月,公司發布公告,擬將經營 LNG、CNG 貿易及加氣站業務相關資產轉讓給控股股東河南投資集團或其控股子公司。資產范圍包括安彩燃氣 100%股權、安彩高科運營 的 LNG、CNG 業務資產。

此次剝離雖短期會對公司營收造成一定影響(21 年營收占比 22%,歸母凈利潤占比 0.52%),但長期看將優化公司業務結構,進一步提升公司毛利率。

公司天然氣可完全滿足玻璃生產需要,自供比例將不斷提高。

由于當前公司光伏玻璃日熔量僅 900t/d,天然氣自用占比僅 16%左右,未來自用占比或將提升至 50%以上。

據中玻網數據,華南地區生產一噸玻璃約需天然氣 200 立方米。未來隨著許昌安彩年產 4800 萬平方米、焦作安彩年產 18 萬噸光伏玻璃產線落地,假設產能利用率 100%,樂觀估計公司玻璃年產能將達約 120 萬噸(含超白浮法 600t/d),對應消耗天然氣 24000 萬方。

參考當前公司天然氣管道輸氣量,天然氣業務足以滿足玻璃擴產后的生產自供。

低燃料成本優勢不斷凸顯。

公司自用天然氣價格遠低于業內主流企業采購價,2019 年公司自用天然氣價格 1.44 元/方,較福萊特、旗濱同期的 2.54 元/方、2.32 元/方分別低 43%、38%。在此后能源價格持續上行的大背景下,公司仍穩定保持天然氣成本優勢,22Q1 較旗濱集團成本低 0.47 元/方。

3、高端浮法玻璃業務頗具亮點

3.1、光熱玻璃業務領跑全國

光熱發電系統經由“光能-熱能-機械能-電能”轉化過程,產生交流電光熱發電是除光伏發電以外的另一種太陽能發電方式。

其原理是通過反射鏡、聚光鏡等將太陽輻射熱能匯聚到集熱裝置以加熱裝置內的導熱油、熔融鹽等傳熱介質;傳熱介質經過換熱裝置將水加熱到高溫高壓蒸汽,進而驅動汽輪機帶動發電機產生可并網的交流電。

儲能技術是應對以風、光為主的新能源系統波動性、間歇性的有效技術儲能技術在:

1)發電側可平滑風光電系統的波動,從而提高并網風電、光電系統的電能質量和穩定性,改善新能源發電波動性等短板;

2)在電網側、用戶側可解決電能供需錯配問題,并有效消納可再生能源,避免“棄風棄光”現象;

3)還可降低傳統火電調峰調頻能耗,并作為備用電力保障用電安全。

光熱儲能是西北風光大基地場景下的儲能優選

儲發一體為光熱儲能電站的最大優勢。相比于風電-抽水蓄能、光伏發電-蓄電池蓄電等儲發分離系統,光熱電站集二者于一身,可以像傳統火力發電廠一樣生產出電網友好型的可調度電力,以滿足早晚高峰、尖峰時段等多情景下的用電需求;

通過人為設置儲能時長及發電機的負載功率,可實現 24 小時連續、穩定供電。熔鹽光熱儲能與風光大基地所處自然環境匹配度高。光伏、光熱基地多位于干旱平坦的戈壁、荒漠,不具備開展抽水蓄能、空氣壓縮儲能等項目的地質條件;

而大基地發電量較大且工作環境惡劣,對造價高、壽命短、溫度敏感的電化學儲能形成嚴峻考驗。

相比之下,熔融鹽儲能既能滿足儲能容量大、儲時長的要求,又能在嚴酷的自然條件下安全平穩運行 25-30 年,適合風光大基地的儲能應用。度電成本下降,我國光熱儲能行業發展或進入快車道我國光熱發電行業處于技術積累到快速發展的過渡期。

2021 年,全球光熱發電建成裝機容量新增 110MW5,總裝機增至約 6692MW,同比+1.7%;年內我國并無新增光熱發電系統并網,累計裝機容量 538MW,同比持平。相比全球,我國光熱行業發展相對緩慢,主要原因是光熱發電度電成本較高,在市場化的條件下 不具備競爭優勢。

技術成熟+國產替代下,光熱電站總投資額或可下降 2-3 成。

在技術路徑不斷成熟、供應鏈不斷完善以及核心器材國產替代的綜合邏輯下,我國光熱發電度電成本在未來幾年或將持續快速下降。

根據可勝技術的數據,在理想情況下,由于規模化發展帶來的電站總投資整體下降幅度可達 18.4%~ 27.6%。

短期我國光熱儲能市場空間超 800 億元,帶動光熱玻璃年需求 15 億元

據我們統計,目前我國已運行的 8 座商業化示范項目合計裝機容量 500MW,總投資 152 億元,折合單兆瓦投資 0.3 億元;當前我國在建的光熱儲能電站項目達 19 個,對應裝機容量 2695MW,考慮“招標-投資-裝機”周期為 2-3 年,我們測算,短期我國光熱儲能市場空間約為 808.5 億元。

聚光、吸熱、儲熱子系統為光熱電站的核心,三者合計成本占比超 70%。

在光熱系統專有的聚光、吸熱、儲熱子系統中,據可勝技術測算,材料成本占比<30%,制造加工成本占比>50%,包裝運輸、安裝等成本<20%;原材料中鋼材成本占比 53%,熔鹽成本占比 21%,玻璃成本占比 17%。

假設“十四五”期間,我國年均光熱裝機容量為 1GW,對應投資金額 300 億元。

以上文中裝機容量 50MW、儲能 7 小時的塔式光熱項目為例(如圖 30),我們測算光熱玻璃成本約占整機成本的 4%(78%聚光、吸熱、儲熱子系統×30%原材料×17%玻璃=4%),又考慮功率更大、儲能時長更久的電場中,鏡場成本占比更高,故假設玻璃成本平均約占總成本的 5%。經測算,光熱裝機將帶來的光熱玻璃年需求達 15 億元。

公司是當前唯一可批量生產光熱玻璃的中國企業

光熱玻璃生產銷售是公司高端浮法業務的主要組成部分,其產品主要應用于高端建筑和太陽能光熱電站。

目前公司與艾杰旭(大連)為全國唯二可批產光熱玻璃的企業,子公司安彩光熱擁有一條日熔量 600t/d 的超白浮法玻璃產線,可用于生產超白浮法玻璃/光熱玻璃。

3.2、加大其他領域高端浮法玻璃業務投入力度

除光熱玻璃外,近年公司還積極進行藥用玻璃、電子玻璃業務拓展。

藥用玻璃產能未來或將進一步釋放。公司持續關注藥包材“關聯審評審批”和“一致性評價”等行業政策,把握國內中性硼硅藥用玻璃替代低硼硅、鈉鈣藥用玻璃的巨大市場機遇。

同時充分利用河南藥用玻璃市場資源優勢,協同地方政府加快整合藥用玻管、玻瓶相關產能,擴大藥用玻璃產能規模,延伸產業鏈條,打造公司新的增長極。

目前公司持有凱盛安彩君恒藥玻(安陽)有限公司 33 %股權,并加快安陽基地中性硼硅藥用玻璃項目建設。

持續加大電子玻璃行業布局力度。

高端電子玻璃方面,公司參股河南省海川電子玻璃有限公司(以下簡稱“海川電子”)20%股份,覆蓋超薄電子玻璃、高鋁電子玻璃、導電膜玻璃等的研發與銷售,海川電子 21 年營收 1.54 億元,凈利潤 1365 萬元。

同時,公司依托玻璃制造核心技術優勢,通過對外合作、對內研發提升技術和制造能力,對柔性電子玻璃、蓋板玻璃、LTPS/OLED 用玻璃等高端玻璃持續開展技術研發。

4、盈利預測與估值

4.1、關鍵假設

公司主營業務為光伏玻璃業務、天然氣業務和浮法玻璃業務,我們預測 2022-2024 年,公司營業總收入增速分別為 39%、21%、1%,毛利率分別為 14%、16%、19%。其中,24 年收入增速大幅放緩的原因為 LNG、CNG 銷售業務剝離。

光伏玻璃業務

光伏玻璃銷量:我們預測 2022-2024 年,公司光伏玻璃銷量分別為 7450 萬平、 9312 萬平、11174 萬平。

據前文產能相關數據梳理,公司許昌、焦作新建光伏產能將于 22 年下半年達產,達產后日熔量將達 2600t/d,以生產 3.2mm 光伏玻璃為統計口徑,對應年產能 9600 萬平/年。

我們假設 2022-2024 年光伏玻璃產量分別為 7680 萬平、9600 萬平、11520 萬平,產銷率 97%、97%、97%,對應銷量 7450 萬平、9312 萬平、11174 萬平。

光伏玻璃單價:我們預測 2022-2024 年,公司光伏玻璃銷售均價增速分別為 0%、0%、0%。2021 年 3 月后,國內主流鍍膜光伏玻璃價格由 35 元/平方米大幅回落至約 25 元/平方米,并長期圍繞低點波動。

我們預計,在未來三年光伏玻璃產能大量投放的背景下,光伏玻璃價格將維持在低位。

光伏玻璃成本:我們預測 2022-2024 年,光伏玻璃單位成本為 20.8 元/平方米、20.2 元/平方米、20.2 元/平方米。

光伏玻璃成本主要分為原材料成本、燃料成本、制造成本、直接人工成本和其他成本,其中原材料、燃料成本為影響光伏玻璃成本的主要因素。

22 年上半年我國純堿、石英砂等原材料價格高企,目前價格雖有所回落,但較 21 年均價仍處高位,我們假設 22/23/24 年原材料成本同比+10%/-3%/+0%;同樣,天然氣等燃料價格上半年受俄烏沖突影響大幅上漲,目前已較高點回落,故假設燃料成本+15%/-5%/+0%。

天然氣業務

天然氣銷量:天然氣業務主要分為管道天然氣業務和 LNG、CNG 銷售業務,我們預測 2022-2024 年,公司管道天然氣銷量分別 88333 萬方、114832 萬方、126316 萬方,同比+15%/+30%/+10%;

LNG、CNG 合計銷量 15.8 萬噸、15.8 萬噸、0 萬噸。其中,管道天然氣銷量增速波動主要考慮到榆濟線與豫北線對接短期內將大幅提升公司供氣能力,但長期看,隨著玻璃產能的明顯提升,天然氣自供率也將提升,沖擊公司天然氣的直接銷售量。

同時我們假設 LNG、CNG 將 于 24 年年初剝離,參考公司與河南投資集團關于光熱科技的歷史交易情況,我們假設安彩高科將把 LNG、CNG 業務以 4000 萬元對價(約為安彩燃氣總資產的 1/3)轉讓給河南投資集團,帶來公司非經營性收益增長。

天然氣采購、銷售單價:考慮俄烏沖突等因素帶來的影響,我們認為天然氣采購、銷售單價均呈現短期大幅上漲,后小幅回調的趨勢,故認為 22-24 年管道天然氣、LNG、CNG 采購價格同比+15%/-5%/+0%。

而公司主要賺取管道運輸費用,為保證自身業務毛利率,天然氣成本端壓力可向下游需求端轉移,故認為天然氣銷售價格也隨采購價格呈現同趨勢波動,管道天然氣、LNG、CNG 銷售價格同比 +15%/ -5%/+0%。

高端浮法玻璃業務

公司高端浮法玻璃業務主要為光熱玻璃業務。

浮法玻璃銷量:目前公司擁有浮法玻璃產能 600t/d,對應年產能 22 萬噸/年,產能利用率較低,21 年僅為 45%。由于公司浮法玻璃產線主要生產光熱玻璃,在未來光熱儲能行業快速發展的背景下,我們預測 2022-2024 年,公司浮法玻璃產能利用率、產銷率均保持較高水平,銷量分別為 13.8 萬噸、19.8 萬噸、25 萬噸,對應增速+94%/+43%/+26%。

浮法玻璃價格:我們假設 22-24 年浮法玻璃價格穩定在 3192 元/噸。

浮法玻璃成本:假設 22-24 年公司浮法玻璃單位成本分別 2289/2175/2175 元/ 噸,同比變動+15%/-5%/+0%。

4.2、盈利預測

根據上述關鍵假設,我們預測公司 22-24 年收入分別為 46.45 億元(yoy+39%)、56.15 億元(yoy+21%)、56.56 億元(yoy+1%)。

預測公司 22-24 年凈利潤分別為 2.33 億元(yoy+11%)、3.83 億元(yoy+64%)、5.49 億元(yoy+43%),對應 EPS 分別為 0.27 元、0.44 元、0.64 元。

4.3、估值

我們選取主營業務同樣為光伏玻璃、浮法玻璃的福萊特、洛陽玻璃、旗濱集團、南玻 A 作為可比公司,截至 2022 年 9 月 23 日,2022E-2024E 可比公司 PE 均值分別為 21.5X/14.4X/10.3X,公司 2022E-2024E 之 PE 分別為 23.4X/14.3X/ 10.0X,由于公司光伏玻璃擴產路徑明晰,且具備自供天然氣優勢;

公司亦為我國唯一可量產光熱玻璃的企業,在光熱儲能電站裝機容量大幅增長的背景下,公 司產品有望率先實現國產替代并充分受益,故當前估值略高于可比公司均值具有其合理性。

在“雙碳”政策不斷推進的大背景下,我們看好國內光伏、光熱玻璃市場的旺盛需求,預計公司產能投放將帶來業績持續增長,考慮到公司在光熱玻璃領域具備領先優勢,光伏玻璃即將形成一定產能規模,我們預測 2022-2024 年公司歸母凈利潤分別為 2.33 億元、3.83 億元、5.49 億元,現價對應 22 年動態市盈率 23X。

5、風險分析

上游原材料、燃料價格大幅上漲風險

上游石英砂等原材料、天然氣、石油焦等燃料價格受市場大環境、國際能源價格波動影響較大,其價格大幅上漲將擠壓公司毛利率,并抑制下游需求,進而導致公司收入增速放緩。

下游需求低于預期的風險

若國內光伏新增裝機低于預期,光伏玻璃需求放緩,將會影響公司銷量,進而影響公司的盈利。

公司新增產能投放進度不及預期風險

公司目前河南許昌、焦作新建光伏玻璃產線已點火投產,若后期疫情反復,或將帶來人工、資金等系列問題,導致公司擴產項目達產進度低于預期,進而造成公司收入、利潤增速不及預期。

光熱玻璃、藥用玻璃業務開拓不力風險

公司目前已布局部分布局光熱玻璃、藥用玻璃業務,但光熱、藥玻等行業受政策等因素影響較大,若市場開拓不利,未來或對公司整體營收、利潤產生影響。