導(dǎo)語

純堿是光伏玻璃生產(chǎn)的主要原材料之一,近兩年鑒于兩者供需格局差異,價(jià)格走勢不一。節(jié)后終端需求啟動(dòng)緩慢,光伏玻璃市場交投欠佳,實(shí)際成交價(jià)格承壓。純堿價(jià)格居高不下,多數(shù)光伏玻璃廠家利潤空間壓縮。后期市場走勢如何,業(yè)內(nèi)關(guān)注度較高。

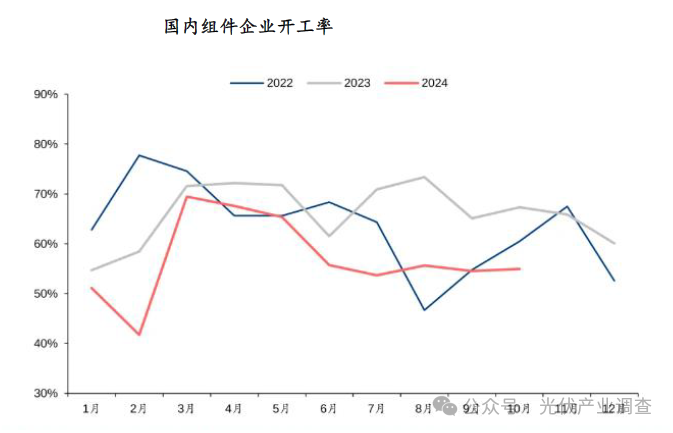

節(jié)后電池片價(jià)格反彈,組件廠家生產(chǎn)積極性不足,場內(nèi)觀望情緒較濃。

假期歸來,隨著部分地面電站項(xiàng)目陸續(xù)啟動(dòng),業(yè)內(nèi)多存樂觀心態(tài)。硅片企業(yè)開工提升,硅料價(jià)格反彈。受此影響,電池片成本壓力增加,報(bào)價(jià)隨之上調(diào)。前期多數(shù)組件廠家2月份排產(chǎn)量較1月提升,但受價(jià)格上調(diào)影響,部分有所回落。

光伏玻璃環(huán)節(jié)來看,假期期間,部分區(qū)域運(yùn)輸受限,加之部分組件廠家放假,庫存增速明顯。節(jié)后組件廠家采購謹(jǐn)慎,訂單跟進(jìn)量不足,庫存仍呈現(xiàn)增加趨勢,部分庫存至一個(gè)月及以上,廠家出貨心態(tài)較為積極。截至目前,2.0mm鍍膜面板主流大單價(jià)格19.5元/平方米,環(huán)比持平,同比漲幅1.56%;3.2mm鍍膜主流大單報(bào)價(jià)26.5元/平方米,環(huán)比持平,同比漲幅6.00%。據(jù)了解,多數(shù)實(shí)際成交存1-1.5元/平方米商談空間,低價(jià)貨源量增加。需求啟動(dòng)不及預(yù)期情況下,后期價(jià)格仍承壓。

純堿市場維持供需兩旺的局面,重堿價(jià)格漲幅擴(kuò)大。

純堿行業(yè)利潤維持在同期高位,檢修、減量廠家不多,純堿廠家開工負(fù)荷率維持在9成以上。春節(jié)期間純堿廠家整體庫存增加11萬噸左右,但整體庫存仍維持在同期歷史低位。下游浮法玻璃企業(yè)原料純堿庫存天數(shù)維持在同期低位,重堿貨源供應(yīng)持續(xù)緊張。隨著輕堿下游需求的逐步恢復(fù),從上周開始純堿廠家?guī)齑嫦陆担刂帘局芩膰鴥?nèi)純堿廠家?guī)齑嬖?9.2萬噸,環(huán)比減少3.8%,同比下降80.5%。

節(jié)后光伏玻璃對(duì)重堿用量持續(xù)增加,浮法玻璃產(chǎn)能見底回升,2月份已經(jīng)有2條浮法玻璃產(chǎn)線點(diǎn)火復(fù)產(chǎn),重堿用量整體保持增長態(tài)勢。輕堿下游需求一般,目前主要下游產(chǎn)品行情低迷,盈利情況一般,成品庫存依舊偏高,等待下游需求的復(fù)蘇。在重堿貨源持續(xù)緊張的情況下,2月份重堿新單價(jià)格上漲150-200元/噸,輕堿價(jià)格上漲50-100元/噸。純堿廠家訂單充足,多數(shù)廠家2月份訂單已經(jīng)接滿。

2020-2022年多數(shù)時(shí)間光伏玻璃與重堿價(jià)格走勢一致,但目前純堿與玻璃走勢相背離。主要原因在于兩者供需格局的差異。

玻璃新產(chǎn)能迅速釋放,供需矛盾加劇。

新能源發(fā)展背景下,近年光伏玻璃產(chǎn)能增速較快。2020年四季度光伏玻璃供不應(yīng)求,加之雙碳目標(biāo)加持,光伏產(chǎn)線投建較多,并陸續(xù)達(dá)產(chǎn),產(chǎn)能迅速釋放。2021年年末全球光伏玻璃日熔量為45910噸/日,較2020年增加12720噸/日,漲幅38.32%。進(jìn)入2022年“十四五”期間,各地市大力發(fā)展光伏發(fā)電項(xiàng)目,其中分布式電站增量明顯。受此影響,為提前布局光伏市場占有率,各企業(yè)積極投建新產(chǎn)線。截至年末全球光伏玻璃在產(chǎn)日熔量合計(jì)80530噸/日,其中中國在產(chǎn)75880噸/日,占比94.23%,處于主導(dǎo)地位。年內(nèi)新增產(chǎn)能合計(jì)32500噸/日,占在產(chǎn)產(chǎn)能的42.83%,且部分產(chǎn)線窯爐具備點(diǎn)火條件,已舉行點(diǎn)火儀式,后期產(chǎn)能仍有較大增量,中國在產(chǎn)產(chǎn)能占比或提升至95%及以上。

截至目前國內(nèi)超白壓延玻璃在產(chǎn)基地48個(gè),窯爐106座,生產(chǎn)線415條,日熔量為81380噸/日,同比增加97.48%。據(jù)統(tǒng)計(jì)目前在建新產(chǎn)線眾多,隨著后期陸續(xù)投產(chǎn),未來供應(yīng)端仍有較大增量。

就供應(yīng)端來看,玻璃在產(chǎn)產(chǎn)能偏高,按照樂觀預(yù)計(jì),目前在產(chǎn)產(chǎn)能已可以完全覆蓋需求量。而新能源占比提升背景下,業(yè)者對(duì)于長線市場存向好預(yù)期,各廠家投建產(chǎn)線仍較為積極,隨著產(chǎn)能陸續(xù)補(bǔ)入,供應(yīng)端壓力持續(xù)。

光伏玻璃成為純堿需求增長的主要驅(qū)動(dòng),純堿供應(yīng)持續(xù)偏緊。

2018-2022年國內(nèi)純堿產(chǎn)量復(fù)合增長率在1.4%。當(dāng)前國內(nèi)純堿產(chǎn)能在3158萬噸,其中有效產(chǎn)能在3068萬噸。在高利潤的驅(qū)動(dòng)下,純堿裝置開工負(fù)荷率維持在高位,預(yù)計(jì)1-2月份純堿廠家平均開工負(fù)荷率在91%-92%。2023年國內(nèi)純堿新增產(chǎn)能在800萬噸左右,但主要集中在下半年,上半年新增產(chǎn)能有限,供應(yīng)難有明顯增加。

2018-2022年中國純堿消費(fèi)量的復(fù)合增長率在2.6%。2022年光伏玻璃成為純堿下游產(chǎn)品當(dāng)中產(chǎn)量增長最快的產(chǎn)品,是拉動(dòng)國內(nèi)純堿需求增長最大的動(dòng)力。重堿9成以上用于生產(chǎn)浮法玻璃和光伏玻璃,浮法玻璃、光伏玻璃的產(chǎn)能、產(chǎn)量情況直接決定重堿需求量。一般情況下,重堿價(jià)格同平板玻璃產(chǎn)能成正相關(guān)關(guān)系。2022年雖然浮法玻璃產(chǎn)能收縮,但光伏玻璃產(chǎn)能持續(xù)擴(kuò)張,加之出口量明顯增長,重堿貨源供應(yīng)愈發(fā)緊張,重堿價(jià)格長時(shí)間維持在高位,且從2022年11月份開始重堿價(jià)格再度上漲。

純堿供應(yīng)偏緊或維持一段時(shí)間,光伏玻璃供應(yīng)壓力較大,短期兩者價(jià)差或難以收斂。

2月份浮法玻璃產(chǎn)能見底,前期冷修浮法玻璃產(chǎn)線后期或逐步復(fù)產(chǎn)。今年上半年仍有部分光伏玻璃產(chǎn)線有點(diǎn)火計(jì)劃,但考慮當(dāng)前市場狀況,部分產(chǎn)線點(diǎn)火時(shí)間有推遲的可能。重堿用量延續(xù)增長態(tài)勢,而上半年純堿新增產(chǎn)能有限,供應(yīng)偏緊局面將維持一段時(shí)間。短期重堿價(jià)格易漲難跌。

綜上所述,鑒于純堿供應(yīng)偏緊,價(jià)格高位,目前玻璃廠家生產(chǎn)基本無利可圖,對(duì)于擴(kuò)產(chǎn)積極性造成一定利空影響。隨著新能源的發(fā)展,光伏發(fā)電后期或有持續(xù)發(fā)展空間。但受限于階段性供需矛盾,短期來看,光伏玻璃市場難見明顯起色,部分價(jià)格或繼續(xù)承壓。

目前產(chǎn)業(yè)鏈利潤主要集中在上游原料端,高價(jià)原料將加劇光伏玻璃企業(yè)經(jīng)營壓力。2023年上半年純堿行業(yè)利潤水平有望維持在高位,玻璃生產(chǎn)利潤空間微薄,部分略有虧損,短期兩者價(jià)差或難以收斂。