1、行業(yè)供給端情況

截止年前,浮法玻璃有效生產(chǎn)線301條,在產(chǎn)264條,在產(chǎn)日產(chǎn)能17.53萬噸。因生產(chǎn)線投產(chǎn)時間不同,目前冷卻停產(chǎn)三十余條生產(chǎn)線,屬正常情況。相較20年同期,工廠數(shù)量增加6560個,增幅3.9%,行業(yè)產(chǎn)能高位增長,基本到達峰值狀態(tài)。

產(chǎn)能情況:2022年1月份凈增產(chǎn)能150噸;點火復產(chǎn)生產(chǎn)線為漳州旗濱四線與湖北三峽三線;冷修放水生產(chǎn)線為重慶賽德一線和湖北明弘一線。近三年,玻璃產(chǎn)能增量集中在每年4-9月,冷修減量從每年三季度末逐步增加,預期春節(jié)前后集中冷修,然而就目前觀測1月份情況變化而言,集中冷修與預期相比較弱。1年全年復產(chǎn)生產(chǎn)線20條,復產(chǎn)新增產(chǎn)能1.3萬噸;新增生產(chǎn)線8條(少于年初預期12-13條),在日產(chǎn)能增加5800噸;全年放水冷修生產(chǎn)線17條,減少產(chǎn)能1.1萬噸。全年凈增生產(chǎn)線11條,年末凈增日產(chǎn)能8150噸。自19-22年1月同期數(shù)據(jù)同比可看出,22年在日產(chǎn)能近年來最高,處于行業(yè)峰值。

地域:各個區(qū)域產(chǎn)能分化明顯,區(qū)域間產(chǎn)能逐漸趨于平衡,價差逐漸縮小。河北、廣東、江蘇、東北幾個區(qū)域增量明顯;華北地區(qū)產(chǎn)能逐漸下降、華中地區(qū)產(chǎn)能保持平穩(wěn)、華南地區(qū)產(chǎn)能明顯增加。首先,河北雖然自17年以來因環(huán)保因素停產(chǎn),產(chǎn)能逐步下降,但21年出現(xiàn)階段性供不應求而復產(chǎn)一定的產(chǎn)線,出現(xiàn)增量;其次,華中總體平衡,華東、華南、西南增速明顯,區(qū)域變動造成區(qū)域間價格水平變化,尤其以河北沙河地區(qū)和湖北武漢兩個基準定價地體現(xiàn)明顯;第三,華東地區(qū)17年以來產(chǎn)能逐年增長后,銷售壓力以及需求狀況變動使得玻璃價格變化;最后,2021年階段性的出現(xiàn)了華南地區(qū)(玻璃價格行業(yè)制高點)的價格低于華東地區(qū),跟華北地區(qū)價格接近狀況,這與各個地方產(chǎn)能變化息息相關。

產(chǎn)業(yè)政策:如今產(chǎn)業(yè)政策抑制新增產(chǎn)能,現(xiàn)有產(chǎn)能資源已變得不可或缺,冷卻停滯生產(chǎn)線將如期復產(chǎn)。

行業(yè)利潤:一些臨界到期的生產(chǎn)線一直在堅持生產(chǎn),后期企業(yè)將根據(jù)其實際情況陸續(xù)進入冷修階段。

2、庫存

行業(yè)的庫存是反映供需的直接結(jié)果。供需平衡,庫存相對保持穩(wěn)定;供大于求,庫存會大幅度增長。供不應求,庫存處于低位。產(chǎn)品入庫之后,也將成為潛在的供給。

整個玻璃行業(yè)庫存年內(nèi)周期性明顯。一季度北方受天氣影響,戶外施工進入停滯期加之下游企業(yè)春節(jié)假期影響,行業(yè)庫存快速累積;進入二季度,下游加工企業(yè)開工補貨、終端市場陸續(xù)啟動,行業(yè)庫存快速下降;三季度中因為存在玻璃行業(yè)旺季和房地產(chǎn)經(jīng)濟旺季,行業(yè)庫存震蕩下行,但降幅小于二季度;四季度因為臨近年末,因地產(chǎn)行業(yè)趕工、國人汽車、家電等物件換新、生產(chǎn)企業(yè)降庫存等原因,整體庫存小幅下降。

不過,21年整個行業(yè)庫存的走勢出現(xiàn)大的變化,即反季節(jié)的持續(xù)雷漲。以往2-4季度基本為下降趨勢,但21年5-11月庫存一直持續(xù)增長,增加2.2-2.3倍,行業(yè)存量達到了一個月水平,超出了行業(yè)正常的庫存水平15-20天。截止到1月27號,行業(yè)庫存為3300萬總箱。春節(jié)臨近,下游補貨需求旺盛,截止到節(jié)前,庫存環(huán)比兩周呈現(xiàn)下降趨勢,相較去年12月下降了6%。同比高出了33.5%。雖然同比偏高,但數(shù)據(jù)比前幾周回落了將近80%,較好說明了整個行業(yè)庫存水平控制情況;進入假期之后,貿(mào)易商加工廠、終端工地完全停工期間,原片庫存凈增長。

政策因素:首先,春節(jié)假期正值冬奧會開幕,實行環(huán)保管控,尤其“2+26”城市要求從正月初一到正月二十對于一些重污染行業(yè)實施不同程度的停產(chǎn)、減產(chǎn)、限產(chǎn)措施;三月冬殘奧會期間也將迎來第二時段的管控,不過力度有所放松,對行業(yè)基本上沒有太大影響;管控期間下游工程工地停產(chǎn)、停工的時間可能會有所延長,開工時間會有大概率的延后。其次,北方地區(qū)限產(chǎn)政策下將減少產(chǎn)量入庫,同時,下游需求釋放的時間可能也會相對的延后。

整體來說,多方因素交織下節(jié)后庫存好于預期。在此防控期內(nèi),北方地區(qū)限產(chǎn)效果明顯,節(jié)后各個生產(chǎn)企業(yè)已經(jīng)開始安排發(fā)貨且出貨情況較好,有些企業(yè)也已經(jīng)開始示范性的漲價,隨著企業(yè)的陸續(xù)的復工復產(chǎn),再加上示范企業(yè)出貨良好,持續(xù)表現(xiàn)下,節(jié)后可能會掀起一波漲價的漲價潮,各地企業(yè)可能都會陸續(xù)的上調(diào)價格。

3、需求情況

房地產(chǎn)對玻璃的需求占到玻璃總量的75%-80%。中長期應該關注地產(chǎn)的銷售、新開工面積等前置的數(shù)據(jù),將基本上領先玻璃需求1年-1年半。短期要關注竣工面積,雖然竣工數(shù)據(jù)存在一定滯后性,但是從總體趨勢上來看,竣工趨勢如果持續(xù)向好,對玻璃需求依舊有所支撐。

最近兩年房企的資金壓力較大,雖然如今行業(yè)相關政策,尤其融資方面的政策有所改善,但從下游相關企業(yè)反應來看,房企的資金狀況依然是沒有得到緩解,貸款回收情況不容樂觀。

從房地產(chǎn)數(shù)據(jù)來看,除了土地供應數(shù)據(jù)表現(xiàn)相對穩(wěn)定以外,其他數(shù)據(jù)均存在持續(xù)下調(diào),指標持續(xù)走弱。加之行業(yè)政策、經(jīng)濟形勢影響,大家對于地產(chǎn)行業(yè)未來回暖增量的預期并不樂觀,未來還是認為靠存量效應。根據(jù)數(shù)據(jù)來看,對玻璃的需求減弱,可能會在一年或者一年半之后,就逐步開始顯現(xiàn)。當然,不排除中間政策變化對這種判斷的也將產(chǎn)生影響。

4、訂單情況

春節(jié)之后,從下游訂單情況來看,大中型加工企業(yè)訂單情況相對較好,大約有20天到一個月的訂單存量;中型加工企業(yè)的訂單有些表現(xiàn)不足,很多企業(yè)反映節(jié)后沒有訂單儲備,只能先開工,再接訂單,有些雖然有些存量儲備,但是量比較少;北方地區(qū)有些企業(yè)為了應對節(jié)后冬奧會環(huán)保管控,避免節(jié)后因為管控導致交付延后等狀況,有些企業(yè)會在年前加緊趕工,等節(jié)后發(fā)貨,這將透支少部分訂單。

從隆眾資訊一月中旬數(shù)據(jù)來看,加工企業(yè)訂單在進入12月以后數(shù)量持續(xù)減少。

總之,節(jié)后需求總體將考慮環(huán)保管控、結(jié)構(gòu)終端的復工情況以及房企的資金情況。

5、玻璃行業(yè)價格

2000年以來,價格的走勢情況可以看出價格也呈現(xiàn)一定的周期性。

17年之前,周期性比較明顯,從一個高點到下一個高點,基本上3-4年。從高點回落到低谷,然后從低谷再反彈再進入高點,每一輪行情都是由供需兩個因素所主導,受政策、外部環(huán)境影響較大。

從最近兩個周期的情況來看,受政策性影響程度比以往更加明顯,尤其20年新冠疫情,行業(yè)價格大幅上漲,創(chuàng)下歷史新高;但是整個行業(yè)價格周期性變得越來越模煳。前幾年非常明顯的3-4年會從一個高點到下一個高點,但是從17年到20年這段時間的周期來看,相對波動幅度較為平緩。

從近期價格情況來看,截止到2021年年末,浮法玻璃行業(yè)均價為2164元,較年初下降7.8%。進入22年1月初,各個地方的企業(yè)都有漲價,且河北區(qū)域漲價比較明顯,但是總體行業(yè)均價小幅下降,截止到1月20號,行業(yè)均價為2066元,下降100元。

因為節(jié)后庫存增幅要低于節(jié)前的預期,表現(xiàn)向好,故而從昨天開始,部分企業(yè)已經(jīng)開始陸續(xù)上調(diào)價格。相信隨著各類化工建材企業(yè)正月初七正式開工,陸續(xù)各個地方的企業(yè)都會發(fā)布漲價信息。

從玻璃期貨價格來看,2021年價格波動行情波瀾廣闊。從一月初主力合約1703元后價格出現(xiàn)了一波強勢反彈,截止到節(jié)前(20號),主力合約漲幅達到15%。其原因在于:1)自21年9月份,玻璃價格開始回落,且在中間出現(xiàn)了大幅回落導致行業(yè)下半年預期悲觀,加之價格下跌存在慣性,年底價格超跌到1700元;2)期貨的下跌。現(xiàn)貨高庫存壓力,加之旺季不旺悲觀預期下,臨近年末,預期現(xiàn)貨價格下跌,期間價差貼水,現(xiàn)貨向期貨回歸;但實際情況下,現(xiàn)貨下跌幅度沒有趕上預期,從期貨盤面上來看,出現(xiàn)了期貨盤面緩慢向上修復貼水走勢;3)預期是在春節(jié)期間會有集中冷修的情況、加之冬奧環(huán)保管控、房地產(chǎn)政策寬松等……在這些因素下,大家的預期也有所改變;4)宏觀預期有所改善之后,大宗商品普漲,帶動了玻璃價格快速反彈。

總之目前來看,預期相對樂觀,過節(jié)期間,庫存增幅低于預期也對未來,尤其是對主力合約預期持樂觀態(tài)度。

6、行業(yè)發(fā)展格局

(1)產(chǎn)能供給

從1971年第一條生產(chǎn)線投產(chǎn)發(fā)展到今天,整體的發(fā)展趨勢是由需求體量帶動供給規(guī)模的持續(xù)擴張。自1971年以來浮法玻璃經(jīng)歷了六輪擴張,增幅較大的時間段集中于2004-1014近十年時間,受國內(nèi)經(jīng)濟的增速發(fā)展以及是房地產(chǎn)的爆發(fā)式增長,有了大規(guī)模的需求,催生了大規(guī)模的生產(chǎn)。這段時間共新增加了250多條生產(chǎn)線(不包括冷修復產(chǎn)產(chǎn)能),平均每年新增加23條生產(chǎn)線。

從2015年之后,產(chǎn)能過剩、后期房地產(chǎn)調(diào)控、環(huán)保政策、產(chǎn)能置換等一系列因素影響下,產(chǎn)能出現(xiàn)明顯放緩,導致整個行業(yè)產(chǎn)能供大于求,產(chǎn)能增幅出現(xiàn)明顯回落。截止到2021年,平均每年的增量為8.79條,比上一個階段減少了三分之二。

目前的整個浮法玻璃行業(yè)有效生產(chǎn)線三百多條,未來行業(yè)產(chǎn)能發(fā)展受幾個方面的影響:1)產(chǎn)業(yè)政策;2)行業(yè)供需狀況,尤其是需求方面,如房地產(chǎn)的發(fā)展趨勢;3)行業(yè)的集中度。

首先,產(chǎn)業(yè)政策趨嚴,環(huán)保政策縮緊加之行業(yè)產(chǎn)能置換,淘汰落后產(chǎn)能的同時抑制了新增產(chǎn)能;能耗雙控、‘碳達峰碳中和’要求下使得行業(yè)內(nèi)各個區(qū)域能耗的指標成為緊缺的資源,未來仍將進一步壓縮。各省指標緊張,無法容納高污染、高排放行業(yè)的進入,未來跨省產(chǎn)能置換情況可能也會被陸續(xù)叫停,因此,各個區(qū)域之間的產(chǎn)能結(jié)構(gòu)基本趨于平穩(wěn),后期因為產(chǎn)能供給方面變化引起的行情波動狀況也會越來越少。

其次,行業(yè)產(chǎn)能利用率也在逐年提高。隨著僵尸產(chǎn)線陸續(xù)退出,加之產(chǎn)能置換要求,產(chǎn)能利潤率逐年提高的同時使得潛在的供給彈性明顯下降。比如五年之前,企業(yè)可復產(chǎn)生產(chǎn)線達到五六十條,但如今僅剩三十多條生產(chǎn)線,僅僅是到期冷修正常循環(huán)體量,此時即便行情再有大的變化,能盡快投入到生產(chǎn)的體量也非常小。

第三,需求預期收縮。房地產(chǎn)行業(yè)對玻璃的需求有收縮預期,但也要及時關注行業(yè)發(fā)展情況、外部政策等情況。

當產(chǎn)能指標成為一種稀缺的資源,現(xiàn)有300余條生產(chǎn)線不會再輕易退出,即便有退出,可能也會被置換為別的產(chǎn)能,總量不會出現(xiàn)大的變化。‘雙控’背景下,雖然資源稀缺決定生產(chǎn)線不會輕易退出;但在碳達峰碳中和的大背景下,未來幾年對產(chǎn)能仍會存在影響,有一些存在一定問題的產(chǎn)能可能也會陸續(xù)退出。因此,整體的行業(yè)供需結(jié)構(gòu)基本靠存量調(diào)節(jié)。

(2)產(chǎn)能分布

地域:國內(nèi)浮法玻璃生產(chǎn)線地域分布廣泛,除了西藏,其他的地方都或多或少均有產(chǎn)能。浮法玻璃產(chǎn)能呈現(xiàn)地域集中度較高特點。從省份排名前十位可以看出產(chǎn)能總量達到76%,而90%的產(chǎn)能仍集中在中東部地區(qū)以及沿海地區(qū)。

不過,最近幾年產(chǎn)能置換,尤其是現(xiàn)在河北地區(qū)的一些產(chǎn)能陸續(xù)的向西南、西北、華南等一些環(huán)境比較好的地方去轉(zhuǎn)移使其產(chǎn)能出現(xiàn)增長趨勢,廣西,廣東,福建等地近年產(chǎn)能增量較為明顯。

后期跨省置換產(chǎn)能將有所限制,因而從各省的產(chǎn)能格局來看,河北、廣東、湖北、山東前四地位應該不會出現(xiàn)大的變化。

(3)企業(yè)生產(chǎn)基地布局變化

首先,從最早靠近市場到現(xiàn)在逐步轉(zhuǎn)變?yōu)榭拷牧稀5V類原材料不可再生,隨著能源政策調(diào)整,市場比重不斷弱化,生產(chǎn)線的布局更傾向于靠近原料的產(chǎn)地,典型例子為安徽地區(qū)——擁有超白石英砂以及礦砂等的豐富不可再生資源。

其次,原材料稀缺,為了保證生產(chǎn)、供貨的穩(wěn)定,有些生產(chǎn)企業(yè)需要以多種形式介入發(fā)放的資源。拿到當?shù)夭傻V權然后產(chǎn)能再轉(zhuǎn)移過去。

(4)產(chǎn)業(yè)鏈

浮法玻璃:上游產(chǎn)業(yè)是原料和燃料。原料主要是石英砂和純堿;燃料包括天然氣、煤制氣、石油焦等;下游主要包括國內(nèi)原片的銷售和出口、Low-E雜片,用離線Low-E鍍膜生產(chǎn)線把玻璃原片再轉(zhuǎn)化成Low-E大片,增加一部分附加值。

行業(yè)下游的產(chǎn)業(yè)深加工即浮法玻璃企業(yè)在下游產(chǎn)業(yè)布局,自營深加工趨勢也越來越明顯。原片銷售下游主要是通過貿(mào)易商來銷售,尤其是普通建筑玻璃的60%-70%,基本上是靠下游貿(mào)易商向終端銷售分發(fā)。余下30%左右直接銷售給玻璃深加工企業(yè)。不過原片企業(yè)在選擇直接跟下游深加工企業(yè)合作時有一定的門檻,一些中小加工企業(yè),尤其小規(guī)模的加工企業(yè)大多數(shù)還是要靠從貿(mào)易商手中拿貨。玻璃深加工下游所面對的主要的就是房地產(chǎn)、汽車機車、家電電子、太陽能、出口等領域,每個領域所對應的加工成品也不一樣。

從產(chǎn)業(yè)鏈上來看,首先,浮法玻璃板塊未來行業(yè)集中度將繼續(xù)提升。目前CR10為50%左右,未來行業(yè)集中度將繼續(xù)提高,頭部企業(yè)加密擴張以增強這個話語權,提升行業(yè)集中度,有效屏蔽行情波動。其次,原片企業(yè)會繼續(xù)向產(chǎn)業(yè)鏈的上下游持續(xù)延伸鞏固自己的話語權和競爭力。第三,從玻璃深加工角度來看,未來深加工行業(yè)已經(jīng)到了面臨洗牌時期。未來大規(guī)模需求已經(jīng)不再會持續(xù)的增加;加之原片企業(yè)向產(chǎn)業(yè)鏈上下游不斷延伸,行業(yè)競爭加劇,玻璃需求方對產(chǎn)品的需求升級,競爭加劇導致競爭力低下的一些加工企業(yè)難以為繼;另外,龍頭深加工企業(yè)持續(xù)擴張,不斷擠壓小企業(yè)發(fā)展空間。

因此,整個行業(yè)的貿(mào)易格局變化基本不會太大。如果各個區(qū)域產(chǎn)能均衡之后,區(qū)域之間的流動必然會變小,但是總體上從北向南流動的趨勢仍舊存在。

對于2022年實際行情,我們判斷仍會延續(xù)21年的狀況,即淡季不淡旺季不旺,總體全年處于供需平衡的格局。從供應方面來看,新增產(chǎn)能可能性不大,目前存量產(chǎn)能階段性出現(xiàn)冷卻增加或者復產(chǎn)增加情況影響將可能行情;需求方面:房地產(chǎn)前置的一些領先指標已經(jīng)持續(xù)下行較長時間,可能會對后市行情產(chǎn)生影響,但是總體來講,2022年預期較好,尤其上半年應該問題不大。

從行業(yè)當前庫存情況來看,年前同比偏高,但是年后開市表現(xiàn)不錯的,庫存增長幅度低于預期。行業(yè)又出現(xiàn)持續(xù)降庫,因為節(jié)后走下游補貨情況,但當補貨到一定程度然而需求方面表現(xiàn)出沒有那么樂觀,可能會停滯一段時間。所以生產(chǎn)庫存還會有波動。

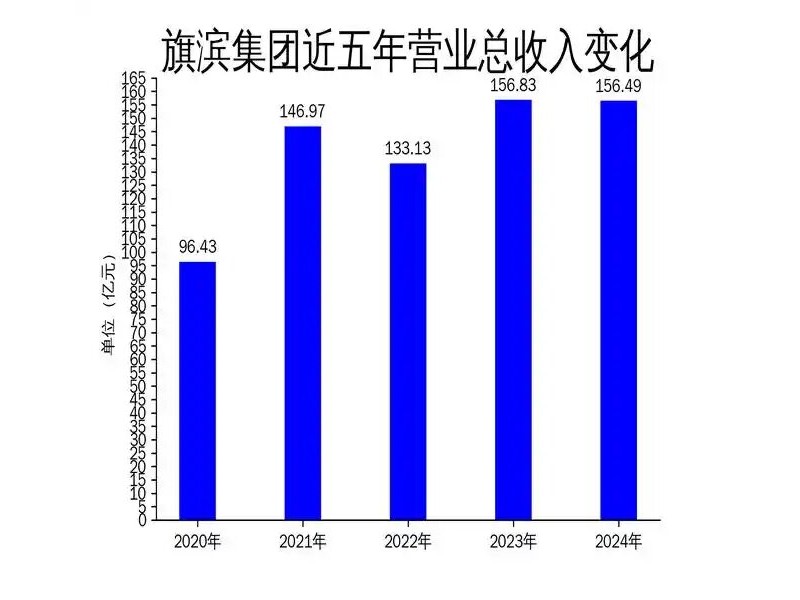

從玻璃行業(yè)上市公司情況來看,2021年玻璃生產(chǎn)企業(yè)盈利方面業(yè)績不俗,2022年競爭狀況加劇,可能不會有去年這么好的利潤水平,關注一些具備光伏、包括上游的原材料供給等多元化布局的企業(yè)。