核心觀點

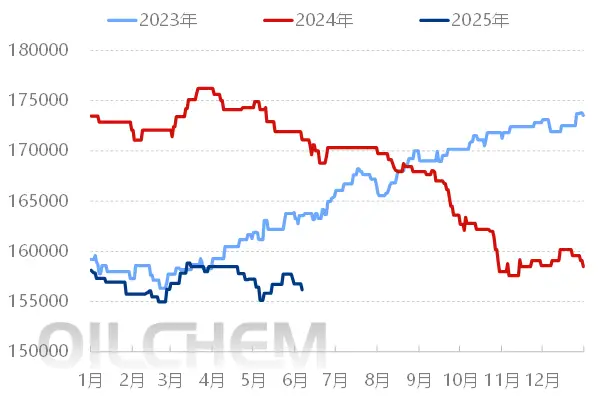

光伏玻璃較為典型工業品(標準化程度較高,不同企業同類產品價格幾乎沒有差異),我們認為階段性供需關系是影響光伏玻璃價格變化方向的核心因素;同時價格在長尾光伏玻璃制造企業全成本甚至現金成本所決定。類似其他工業品行業,庫存變化可為判斷價格變化的相對可靠的前瞻指標之一,其受階段性供需關系影響,價格水平反映行業現階段所處景氣位置。

21Q2-3或為價格偏底部位置,大幅上行概率或較小,后續供需或好于預期

需求端:中長期來看,一方面“雙碳”成為國家戰略為“十四五”光伏發展節奏提速。CPIA預計20-25年中國/全球光伏新增裝機CAGR中位數分別為15.6%/18.7%。另一方面,核心廠商大尺寸、薄片化需求逐漸成為趨勢,雙玻滲透率提升成為光伏玻璃需求成長另一引擎。雙玻組件份額在2025年或達60%。我們測算出25年光伏玻璃需求30.4億平或1,871萬噸,20-25 CAGR分別為23%、20%。其中,薄玻璃及寬版玻璃需求成長性更優。短期來看,政策階段性影響致組件裝機呈季節性波動特征,21Q4或迎來裝機小高潮。

供給端:龍頭供給釋放節奏快于行業,供給后續增加節奏存在變數。20H2以來受益需求改善及新投產能政策約束邊際放松,新產能投放節奏加快,在產產能及產量延續較快增長。截至21年8月末,國內光伏玻璃在產產能為40,210t/d。結合行業內各企業新投產能規劃,預計21年9-12月及22年新點火產能分別為1.85萬、3.94萬t/d,增量分別為21年8月末在產產能的46.1%、98.1%。同時應注意新能產能后續落地不確定性在加大,應關注部分規劃噪音及政策方面擾動(如光伏玻璃價格對新增資本開支意愿影響;光伏玻璃新增產能仍需召開聽證會論證;能耗雙控約束等),但我們認為龍頭新增產能規劃落地確定性或更優。

此外,考慮到價格水平與企業成本位置,我們推測21Q2-Q3為光伏玻璃價格歷史偏底部位置。

預計信義光能及福萊特22FY末成本優勢仍穩固

歷史上看,行業龍頭信義光能(00968)及福萊特(601865.SH)盈利明顯優于其他企業,盈利能力優勢核心源于其更優的成本控制能力,我們認為核心取決于三個變量(產能規模、平均單線規模及平均窯齡)方面優勢。結合該三變量,我們對光伏玻璃企業成本差異進行了相對定量的探討,展望至22FY末,我們預計信義光能及福萊特成本優勢仍穩固(在我們評價體系中,二者得分分別為11?、12?),但部分二線企業及新進入者亦加快擴產致其成本較光伏玻璃兩龍頭差距或有一定縮窄。

建議重點關注光伏玻璃雙龍頭:信義光能、福萊特

在光伏組件原材料價格未有明顯回落的背景下,近期光伏玻璃價格有一定回升,顯示組件出貨需求支撐較強,同時光伏玻璃前期價格有較強底部支撐。我們對后續光伏玻璃價格謹慎樂觀,同時認為后續光伏玻璃供需關系或優于現階段預期。行業龍頭產能落地確定性更強,建議關注產能/成本優勢明顯且堅定擴產的信義光能、福萊特。同時建議關注信義玻璃、旗濱集團(601636.SH)、南玻A(000012.SZ)、亞瑪頓(002623.SZ)、金晶科技(600586.SH)、洛陽玻璃(600876.SH)。